Porty kontenerowe do 2023 r.

Zwiększy się dominacja dużych operatorów terminali kontenerowych

Rynek operatorów terminali kontenerowych się konsoliduje. Rosną wskaźniki wykorzystania terminali kontenerowych i powstała pierwsza liga globalnych operatorów – twierdzą eksperci Drewry.

Faktycznie, obserwując jedynie rynek europejski, większość wiodących operatorów terminali kontenerowych odnotowało wzrost przeładunków kontenerów. Przy ogólnym średnim wzroście wynoszącym 5,7%, 15 najlepszych portów osiąga lepsze wyniki niż w 2018 r. (+4,2%), 2017 r. (+4,6%), 2016 r. (+2,1%) i 2015 r. (-1,6%) – obliczył prof. Theo Notteboom z Shanghai Maritime University.

Chiny dominują. W wymiarze globalnym dominuję wciąż porty chińskie. W I połowie 2019 r. przeładowano w nich ok. 127 mln TEU kontenerów w portach morskich i rzecznych – poinformowało chińskie Ministerstwo Transportu. Dla porównania w I półroczu 2018 r. przeładowano w Chinach 121 mln TEU, w 2017 r. – 114,6, a w 2016 r. – 105,3 mln TEU. W I kwartale br. terminale kontenerowe Chin przyjęły i ekspediowały 60,3 mln TEU, a w II kwartale br. 66,7 mln TEU. Przy czym chińskie porty morskie obsłużyły ok. 53,8 mln TEU w I i ok. 58,8 mln TEU w II kwartale.

Niektórzy eksperci uważają, że nawet przewidywana recesja i wojna celna USA nie zmieni istotnie rosnącego trendu. Ale takie opinie wyrażano również przed upadkiem Lehman Brothers, po którym wszystkie gospodarki wpadły w sztormy recesji. Kryzys światowy na rynku transportu morskiego został poprzedzony istotnymi spadkami frachtów. Być może podaż ładunków w kontenerach będzie wciąż rosła, a transport morski i spedytorzy będą musieli zadowolić się głodowymi stawkami frachtowymi. Część kosztów prawdopodobnie przerzucona zostanie na operatorów terminali kontenerowych. A tu ceny będą dyktować globalni gracze.

Hamowanie portowych inwestycji. Dlatego też w najbliższej perspektywie eksperci Drewry przewidują niewielki wzrost popytu na porty kontenerowe w wymiarze globalnym. Ze względu na wiele czynników mogących wprowadzić zakłócenia w podaży drobnicy w kontenerach i wysoki poziom niepewności na rynku morskich przewozów kontenerów wielu operatorów skorygowało plany rozbudowy potencjału przeładunkowego. Przyhamowanie inwestycji oznacza, że większość regionów świata odnotuje wzrost średniego wykorzystania terminali wynika z prognozy Global Terminal Operators Terminal Operators 2019 opracowanej przez firmę konsultingową Drewry.

Eksperci Drewry prognozują, że globalny potencjał przeładunkowy w portach kontenerowych będzie w ciągu najbliższych pięciu lat rósł średnio 4,4% rocznie. W efekcie zdolności przeładunkowe w terminalach kontenerowych w wymiarze światowym wzrosną o ok. 190 mln TEU, z 784 mln TEU w 2018 r. do 973 mln TEU w 2023 r. Ta prognoza została ostatnio skorygowana drastycznie w dół. Bowiem ok. 20 lat temu, eksperci szacowali, że podaż towarów w kontenerach będzie rosła 9% rocznie. Globalny kryzys finansowy sprzed 10 lat ostudził hurra optymistyczne prognozy, za czym przemawiała logika rozwoju gospodarczego. Wysokie przyrosty odnosiły się do niewielkich wartości.

W 2000 r. operatorzy wykonywali pracę przewozową 3 111 mld tonomil, w 2010 – 6 588, a w 2018 – 9 535 mld tonomil – obliczyli analitycy UNCTAD. Rosły więc wolumeny ładunków transportowanych w kontenerach, i odległości na które je przewożono. Zdecydował również wzrost cen produkcji w Chinach, który spowodował powrót produkcji wybranych towarów do Europy i Stanów Zjednoczonych i przenoszenie produkcji bliżej konsumentów. Istotną rolę w operacjach transportu kontenerowego odegrała również miniaturyzacja sprzętu elektronicznego oraz wprowadzenie nowych rodzajów kontenerów i optymalizacja procesów ich kompletowania. Do tego dochodzi zmiana dynamiki popytu rynków regionalnych na towary przewożone w kontenerach.

Azja dominuje. Dlatego analitycy Drewry swoje prognozy różnicują w zależności od rynków. Część regionów będzie charakteryzować dynamika wyższa niż średnia światowa, co jest zupełnie zrozumiałe. Ważne jest zidentyfikowanie jakie to są regiony. Wyraźnie wyróżniają się: Bliski Wschód ze wzrostem przeładunków o 5,1% (z 69 do 89 mln TEU), Azja Południowa i Azja Południowo-Wschodnia, dla której prognozuje się wzrost o 4,9% (z 423 do 538 mln TEU) oraz Afryka 4,1% (z 27 do 34 mln TEU). Jak więc widać dopiero wartości bezwzględne odzwierciedlają skalę wzrostu rynku.

W Europie modele wzrostu zakładają przyrost przeładunków o 3,4%, z 136 do 160 mln TEU, a w Ameryce Północnej o 3,6%, z 68 do 81 mln TEU. Potencjał przeładunkowy terminali kontenerowych Ameryki Południowej powinien udźwignąć wzrost podaży o 3,7% (do 57 mln TEU), a Australii o 2% (do 14 mln TEU).

W ujęciu globalnym pojemność światowego potencjału portów kontenerowych będzie rosła ok. 2% CAGR. Oznacza to, że przyrosty będą znacznie poniżej prognozowanego wzrostu popytu i odzwierciedla dalsze spowolnienie inwestycji w nowe obiekty w ciągu ostatnich kilku lat. Oczywiście wciąż prowadzone będą inwestycje modernizacyjne w terminalach oraz w ich otoczeniu morskim i lądowym. W rezultacie przewiduje się, że średnie wykorzystanie terminali kontenerowych na poziomie globalnym wzrośnie z 70% w 2018 r. do 79% do 2023 r. Zdaniem ekspertów jest to komfortowy poziom dla operatorów. Czy dla klientów? To już sprawa dyskusyjna.

Analizując wykorzystanie terminali w układzie regionalnym przewiduje się, że w związku ze spowolnieniem inwestycji, a wzrostem podaży kontenerów, średni poziom wykorzystania wzrośnie prawie we wszystkich lokalizacjach. Największego tempa wzrostu wykorzystania potencjału przeładunkowego spodziewać należy się w Chinach i Azji Południowo-Wschodniej. Chiny mogą osiągnąć w 2023 r. 100% - twierdzi Neil Davidson, autor raportu i starszy analityk Drewry ds. portów i terminali, który stwierdził: Poprzednie bardzo szybkie tempo zwiększania przepustowości terminali zostało wstrzymane, zamiast tego skupiono się na konsolidacji właścicielskiej portów i terminali w dużych grupach. To, plus niepewność co do wzrostu handlu międzynarodowego Chin w obliczu wojen taryfowych i protekcjonizmu, sugeruje, że rząd ostrożnie podchodzi do nowych inwestycji.

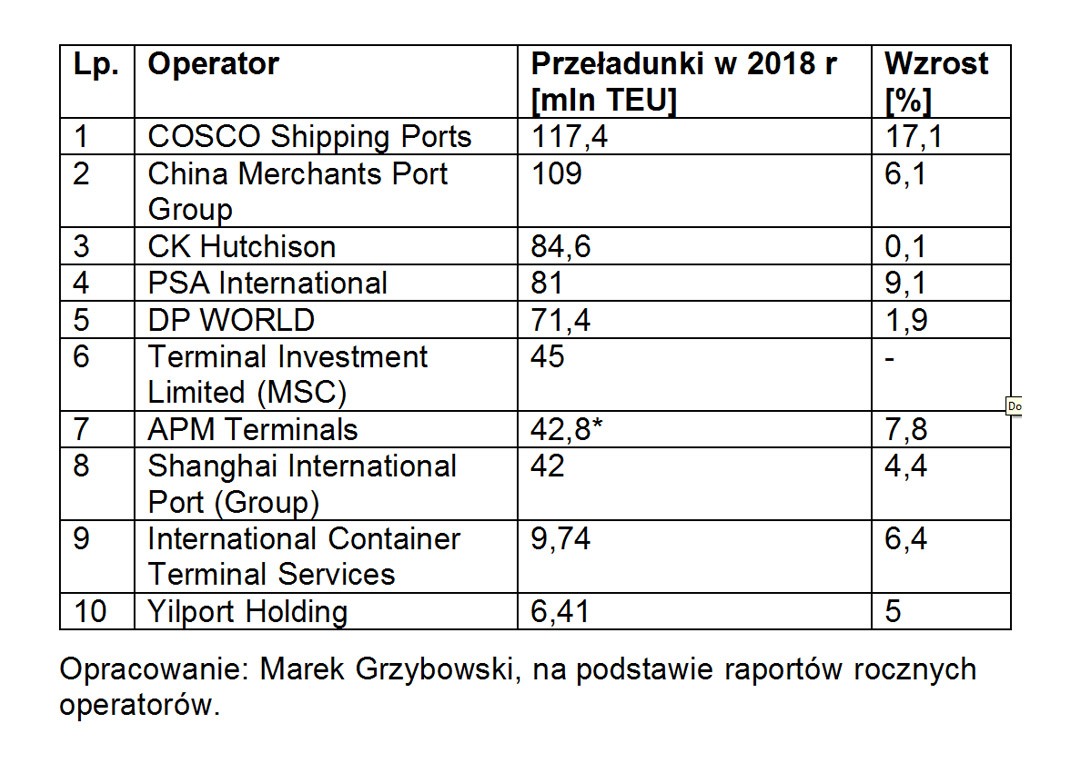

Pierwsza liga. Porównując wyniki światowych operatorów terminali, w czołówce znajduje się ośmiu globalnych graczy. Na pierwszym miejscu znajduje się COSCO Shipping Ports, od kilku lat współwłaściciel i operator Pireusu. Na drugim miejscu jest działająca w Hongkongu od 1872 r. grupa China Merchants Port Group (CMG). CMG to konglomerat z trzema platformami biznesowymi: przemysłowym, finansowym, inwestycyjnym i operacyjnym. Hutchison to właściciel terminala w Gdyni, a PSA International z Singapuru to od niedawna współwłaściciel i operator gdańskiego terminala DCT. International Container Terminal Services z Filipin to z kolei operator, który od 20 lat zarządza Bałtyckim Terminalem Kontenerowym w Gdyni.

COSCO Shipping Ports Limited (Stock Code: 1199) swoją pozycję zawdzięcza konsolidacji potencjałów Cosco Group z China Shipping Group w styczniu 2016 r. Od tego czasu jest wiodącym operatorem portowym na świecie i zarządza terminalami w pięciu wybranych regionach gospodarczych: Chinach, Azji Południowo-Wschodniej, na Bliskim Wschodzie, w Europie i regionie Morza Śródziemnego. COSCO Shipping Ports zarządzały 283 terminalami w 36 portach. 192 to terminale kontenerowe o łącznym rocznym potencjale przeładunkowym około 106 mln TEU.

Czołowa piątka praktycznie decyduje o tym co dzieje się na rynku i wytycza trendy w rozwoju terminali kontenerowych. Część operatorów ma silne powiązania kapitałowe i organizacyjne z armatorami, co pozwala im na oferowanie kompleksowych usług logistycznych i oddziaływanie na międzykontynentalne łańcuchy transportowe. Tu również następuje szybka koncentracja rynku. Wbrew prognozom Drewry czołowi operatorzy nie zwalniają w inwestycjach i modernizacjach portów kontenerowych. Na przełomie lat 20. oraz 30. będziemy obserwować kolejne fuzje i przejęcia, postęp w automatyzacji terminali oraz organizacji obsługi statków i klientów lądowych. Budowa Portu Zewnętrznego w Gdyni, Portu Centralnego w Gdańsku oraz terminalu kontenerowego w Świnoujściu może wpisać się w strategię wiodących operatorów.

« powrót